Princípios fundamentais de investimento: Colocar recursos em ações de baixo valor de mercado com potencial de investimento.

Como os investidores podem obter acesso ao setor britânico de micro-cap em alto crescimento por meio de confianças de investimento, de acordo com Jo Groves.

O provérbio “grandes carvalhos crescem de pequenas bolotas” destaca a importância de investir em micro-cap, assim como em qualquer outra área. Embora as empresas do “magnífico sete” possuam um valor de mercado superior a 1 trilhão de dólares, gigantes como Apple, Microsoft, NVIDIA e Amazon começaram como empresas muito menores, e a Netflix foi classificada como micro-cap durante seu IPO, de acordo com os padrões dos EUA.

Não apenas as empresas de pequeno porte proporcionam aos investidores a chance de identificar as próximas grandes oportunidades antes do público em geral, mas as empresas de pequeno porte do Reino Unido têm consistentemente superado as empresas de maior porte a longo prazo.

O segmento de micro-cap é um ambiente propício para gestores ativos que buscam aproveitar as oportunidades de precificação decorrentes da escassez de cobertura de pesquisa. Segundo Howard Marks, cofundador da Oaktree Capital, em seu livro, a ineficiência é um requisito essencial para obter retornos superiores. Ele destaca a importância de concentrar esforços em mercados relativamente ineficientes, nos quais o trabalho árduo e a expertise são mais bem recompensados.

Qual a definição de um micro-cap?

Iniciando com o essencial, as microcaps estão localizadas na parte inferior do espectro de capitalização de mercado. A diferença entre pequenas e microcaps pode ser variável, mas o valor médio de mercado das empresas listadas no Índice MSCI UK Micro Cap é aproximadamente de £100 milhões, em contraste com os £1,3 bilhão do Índice MSCI UK Small Cap (sendo os maiores constituintes superiores a £400 milhões e £6 bilhões, respectivamente).

Investimentos focados em empresas de micro-cap, que têm valor de mercado entre £ 20m e £ 250m, têm crescido em popularidade. Estas empresas podem eventualmente valorizar-se ainda mais. Recentemente, tem-se observado um movimento das confianças de investimento de pequena capacidade em direção às empresas no topo da categoria small-cap, o que torna as confianças de micro-cap uma opção diferenciada.

Por que investir em micro-caps do Reino Unido?

O mercado de micro-cap no Reino Unido tem sido considerado atrativo para investidores em busca de oportunidades de crescimento, como discutimos de forma mais aprofundada.

Incluído para o crescimento

Empresas de menor porte geralmente apresentam um potencial de crescimento mais elevado em comparação com as empresas maiores. Isso se deve não apenas ao fato de terem uma base numérica menor, mas também porque o aumento de receita e lucro costuma ser mais acentuado nas fases iniciais do ciclo de vida das empresas menores.

As pequenas empresas também podem ser mais nítidas em reagir à mudança das condições de mercado com estruturas de gestão plana que promovem a tomada de decisões rápidas.

Vale a pena questionar alguns enganos sobre as micro-caps. Um deles é a ideia de que são mais influenciadas pela economia nacional, quando na verdade há muitas empresas do setor com significativa receita no exterior. Outra percepção equivocada é de que as micro-caps têm altos níveis de endividamento, mas há várias empresas com saldo positivo em caixa e, por conseguinte, com pouca sensibilidade às taxas de juros.

Transportando o pacote

A história demonstra que as empresas de pequeno porte do Reino Unido tiveram um desempenho melhor do que as empresas de maior porte a longo prazo, devido ao seu maior potencial de crescimento.

Como mostrado no gráfico abaixo, o índice de retorno mais alto foi o Deutsche Numis 1000 (confianças de investimento ex) que cobre os 2% inferiores do mercado listado pelo Reino Unido por valor, com um retorno total cumulativo de 15 anos de mais de 370%.

Posteriormente, vem o Índice de Pequenas Empresas Deutsche Numis (fundos de investimento), que representa as 10% empresas de menor valor de mercado no Reino Unido. Ambos os índices de menor porte apresentaram retornos significativamente superiores ao grande índice FTSE 100.

Avaliações interessantes

O setor de microcap do Reino Unido recebe menos investimento em comparação com setores de maior capitalização. A cobertura dos analistas diminui consideravelmente à medida que se passa do índice MSCI UK Small Cap para o Micro Cap. Em média, as dez principais empresas do Índice MSCI Micro Cap são acompanhadas por quatro analistas, enquanto as maiores têm cerca de 15 analistas acompanhando.

Como consequência, muitas empresas de pequeno porte do Reino Unido não são analisadas por especialistas, o que dá aos gestores de fundos ativos a oportunidade de usar suas habilidades para aproveitar discrepâncias de preços no segmento de mercado de menor porte.

Além disso, as avaliações de microcaps do Reino Unido permanecem abaixo de suas médias de longo prazo e pares globais. Essas avaliações subjugadas levaram a um aumento da atividade de M&A com Peel Hunt relatando que 10% do Índice de Cap Pequeno FTSE foi adquirido em 2023 (por número) incluindo micro-caps. O prêmio médio foi de 50% em 2023, o que demonstra o potencial de vantagem nas avaliações atuais.

Um vasto cosmos

O mundo das microcaps é vasto, com aproximadamente 600 empresas com valor de mercado inferior a £150 milhões listadas nos mercados principais e AIM. Essas empresas costumam realizar IPOs durante períodos de mercado favoráveis, embora a atividade de IPOs tenha sido mais baixa recentemente. No entanto, é esperado que essa atividade aumente ao longo do ciclo de mercado.

O setor conta com uma distribuição mais uniforme de empresas em comparação com setores maiores, onde as dez principais empresas representam menos de 10% do Índice MSCI Micro Cap, ao contrário dos índices MSCI Mid- e Large-Cap, onde chegam a representar 35% e 60%, respectivamente (em 30/04/2024).

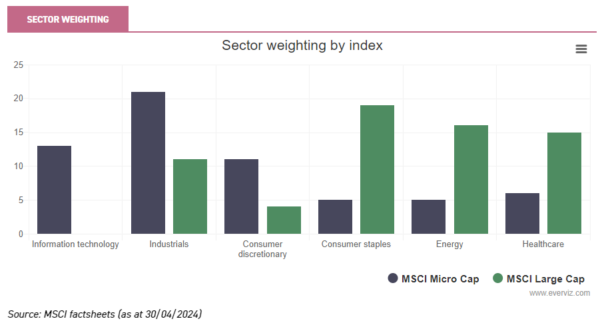

Olhando para as áreas industriais, o setor de microcap abrange uma diversidade maior em comparação com o setor de grande porte, que é fortemente controlado por poucos setores, como bens de consumo, energia e saúde, conforme ilustrado no gráfico a seguir.

O gráfico também indica que as empresas de pequeno porte estão mais expostas a setores com crescimento significativo, como tecnologia da informação, indústria e bens de consumo, que foram os setores com melhor desempenho no índice MSCI nos últimos cinco anos.

Os gestores ativos são predominantes no mercado de micro-cap devido à falta de fundos de rastreamento ou passivos, devido aos spreads, liquidez e, consequentemente, ao custo prático de replicar um índice. Isso significa que há uma ampla gama de estoques micro-cap disponíveis para investimento, oferecendo uma oportunidade única para os gestores ativos identificarem potenciais histórias de sucesso no futuro. No entanto, é crucial também encontrar empresas que possuam os recursos financeiros adequados, experiência em gestão e uma posição competitiva sólida para prosperar.

Um gesto de harmonia.

Por fim, o mercado de micro-cap do Reino Unido possibilita a diversificação de um portfólio com base no tamanho de mercado e localização geográfica. Enquanto há uma certa relação entre as empresas de pequeno e médio porte de grande escala, as últimas costumam ser mais influenciadas por condições macroeconômicas gerais do que por fatores específicos da empresa.

De acordo com um estudo de Cheol S Eun, Wei Huang e Sandy Lai, descobriu-se que os elementos individuais das ações representavam uma porcentagem significativa da variação dos fundos de pequenas empresas, em comparação com os fundos de grandes empresas. Isso sugere que investir em microcaps pode ajudar a proteger um portfólio contra fatores macroeconômicos e também fornecer oportunidades para gerar retornos acima da média.

Qual é a complexidade de investir em empresas de pequeno porte no mercado do Reino Unido?

Investir em empresas de micro-cap individuais pode ser desafiador para investidores particulares devido à escassez de análises disponíveis, conforme discutido anteriormente, e à natureza mais arriscada de algumas empresas nesse segmento.

Uma vez que as empresas de pequeno porte têm menos acesso a financiamento externo do que as empresas maiores, os investidores devem analisar suas situações financeiras e competitivas, a capacidade das equipes de gestão e os aspectos positivos e negativos de suas operações. No entanto, avaliar esses fatores apenas por meio de pesquisa pode ser um desafio.

Em consequência disso, os gestores de fundos ativos frequentemente adotam uma estratégia semelhante à do private equity para investir, utilizando análises especializadas e interagindo diretamente com os conselhos de administração das empresas. Após o investimento, eles podem colaborar de perto com as equipes de gestão para influenciar a estratégia futura e maximizar o retorno para os acionistas.

Outro obstáculo no mercado de micro-cap é a falta de liquidez, o que frequentemente leva a uma grande diferença entre os preços de compra e venda, e pode dificultar a compra ou venda de ações por meio de canais de varejo convencionais, representando um desafio para investidores individuais que desejam adquirir ações de uma empresa específica.

É importante mencionar que o mercado de microcaps costuma ser mais volátil do que outros setores devido ao menor volume de negociações e à maior sensibilidade ao humor dos investidores. Por isso, é mais apropriado para investimentos de longo prazo.

Por que investir em micro-caps do Reino Unido com confianças de investimento?

Confianças de investimento são fundos que possibilitam aos investidores acessar o setor de micro-cap do Reino Unido de forma abrangente, ao mesmo tempo em que gerenciam alguns dos riscos mencionados anteriormente. Ao adquirir ações em uma confiança de investimento, os investidores obtêm exposição a um portfólio diversificado de ativos mantidos pela confiança, em vez de investir em empresas específicas.

Atualmente, há 25 fundos na categoria AIC UK Smaller Companies, com apenas um deles concentrado no setor de micro-cap. As confianças diferem em termos de escopo, com algumas investindo em um número menor de empresas, enquanto outras têm uma abordagem mais abrangente. Além disso, algumas confianças possuem participação em empresas privadas que não estão disponíveis para investidores individuais.

Muitos desses gestores possuem ampla experiência e conhecimento em investimentos em microcaps. Por exemplo, o gestor da Rockwood Strategic (RKW) acumula mais de duas décadas de experiência em ações de pequenas empresas no Reino Unido e adota uma abordagem ativa de private equity para investir em microcaps.

Rockwood conduz uma análise detalhada e interage com as partes interessadas antes de investir. Com um portfólio restrito de aproximadamente 20 empresas, promove um envolvimento ativo e trabalha em parceria com as equipes de gestão para identificar os principais fatores que podem valorizar as ações dos acionistas.

Comparação entre confianças de investimento e fundos abertos.

Pode-se afirmar de forma justa que vários benefícios citados anteriormente, como a diversificação de portfólio ou a experiência em gestão, também são relevantes para fundos de investimento abertos. No entanto, as trustes de investimento possuem características exclusivas que podem contribuir para a entrega de retornos superiores em comparação com os fundos abertos.

Primeiramente, os fundos abertos não são negociados publicamente, ao contrário dos fundos de investimento. Isso implica que o tamanho do fundo pode variar conforme a compra e venda de unidades, tornando crucial para os gestores lidar com solicitações de resgate de curto prazo. Essa situação limita a capacidade dos fundos abertos de investir em ações menos líquidas, como microcaps, que podem não oferecer liquidez quando necessário. Assim, os gestores desses fundos precisam manter carteiras diversificadas para garantir acesso à liquidez quando preciso.

Investir em fundos de investimento não apresenta a mesma dificuldade que investir em empresas públicas. As transações de compra e venda de ações em fundos de investimento não impactam o tamanho do fundo do investidor, e como os fundos não precisam manter dinheiro disponível para resgates, isso possibilita uma abordagem de investimento de longo prazo em empresas de menor porte. Dessa forma, o gestor pode elaborar o portfólio com foco em retorno e risco, levando em conta a baixa liquidez.

Outro elemento a ser considerado é a alavancagem, que permite que instituições financeiras emprestem dinheiro visando aumentar os ganhos (apesar de também aumentar os riscos). As entidades confiáveis normalmente conseguem emprestar até uma certa porcentagem, como por exemplo, 20% dos ativos sob gestão, ao passo que os fundos abertos não têm essa capacidade de alavancagem.

Por fim, os investimentos podem empregar recursos financeiros para distribuir dividendos aos acionistas, se for preciso. Isso pode gerar receita para os investidores em um setor mais orientado ao crescimento do que à geração de renda.

Outras opções de investimento Comentário » Intermediários Comentário » Comentário » Literacia Financeira » Credibilidade de investimento Comentário » Novidades

Por favor, responda e cancele a resposta.

É necessário estar logado para poder deixar um comentário.